Nguyên lý kế toán - bài tập tài sản cố định

Ngày: 20/04/2020

Nguyên lý kế toán - bài tập tài sản cố định, phù hợp với tất cả các trường đại học trên cả nước như TMU, HVTC, UEH, ...các em dùng để tham khảo học tập. Trong quá trình biên soạn khó tránh khỏi sai sót, các góp ý, phản hồi và hỏi đáp đăng bài trực tiếp tại group Ôn luyện Nguyên lý kế toán NEU, đội ngũ Admin sẽ hỗ trợ học tập 24/7.

Ảnh group facebook

Giải

Nợ TK TSCĐ: 400

Nợ TK Thuế GTGT đkt: 40

Có TK Phải trả người bán: 440

2. Chi phí chạy thử

Nợ TK TSCĐ: 50

Có TK Phải trả người bán: 50

Thời gian sử dụng trong năm 2017: từ 1/10/2017 đến 31/12/2017 là 3 tháng

Khấu hao trong năm 2017 = 450/[9(năm)*12(tháng)] * 3 = 12,5 (triệu đồng)

HM TSCD lũy kế tại 31/12/2018 = Khấu hao năm 2017 + Khấu hao năm 2018 = 12,5 + 50 = 62,5 (triệu đồng)

Câu 2 CTy KHT tính thuế GTGT theo PP khấu trừ, có các NV phát sinh về TSCĐ như sau: (ĐVT: 1.000đ)

1. Ngày 2/5 mua dây chuyền sản xuất bằng chuyển khoản sau khi trừ đi chiết khấu thanh toán 1% và đưa vào lắp đặt theo giá mua cả thuế GTGT 10% là 341.000. Chi phí vận chuyển đã trả bằng tiền mặt là 2.200 bao gồm cả thuế GTGT 10%.

2. Ngày 19/5 nhận được hóa đơn tiền công lắp đặt phải trả là 4.500 chưa bao gồm thuế GTGT 10% Công ty đã thanh toán hóa đơn bằng tiền mặt sau khi trừ tiền ứng trước 1.500

3. Ngày 1/6: bàn giao và đưa dây chuyền sản xuất vào sử dụng. Công ty dự kiến thời gian sử dụng của dây chuyền sản xuất là 10 năm.

Yêu cầu: Hãy định khoản và phản ánh vào tài khoản các nghiệp vụ trên lên TK kế toán

Giá sử ngày 1/4/(N+3) Công ty KHT tiến hành nhượng bán dây chuyền sản xuất (ở câu 2) cho Công ty CHP giá cả thuế GTGT 10% là 276.000đ. Chi phí sơn sửa lại dây chuyền 5.000 bằng tiền mặt. Chi phí vận chuyển KHT đã chi hộ CHP bằng tiền mặt là 1.320 cả thuế GTGT 10%. Hãy định khoản NV nhượng bán thiết bị tại Công ty KHT và CHP.

1/ Định khoản:

NV1a:

Nợ TK Mua sắm TSCĐ: 310.000

Nợ TK Thuế GTGT được khấu trừ: 31.000

Có TK TGNH: 341.000 x 99% = 337.590

Có TK Doanh thu tài chính 341.000 x 1%= 3.410

NV1b:

Nợ TK Mua sắm TSCĐ: 2.000

Nợ TK Thuế GTGT được khấu trừ: 200

Có TK Tiền mặt: 2.200

NV2:

Nợ TK Mua sắm TSCĐ: 4.500

Nợ TK Thuế GTGT được khấu trừ: 450

Có TK Ứng trước người bán: 1.500

Có TK Tiền mặt: 4.500 + 450 – 1.500 = 3.450

NV3:

Nợ TK TSCĐ: 310.000 + 2.000 + 4.500 = 316.500

Có TK Mua sắm TSCĐ: 316.500

Yêu cầu 2

Tại Công ty KHT (bên bán):

NV1: Xóa sổ TSCĐ

Nợ TK Hao mòn TSCD: (*) 89.675

Nợ TK Chi phí khác: 226.825

Có TK TSCD: 316.500

(*) Bắt đầu đưa TSCĐ vào sử dụng ngày: 1/6/N và thời điểm thanh lý ngày: 1/4/(N+3)

Nên ta có Hao mòn TSCĐ = 34 tháng x khấu hao trong 1 tháng = 34 x 316.500/(10*12)

NV2: Thu từ thanh lý

Nợ TK Phải Thu Khách Hàng: 276.000

Có TK Thu nhập khác: 276.000/1,1 = 250.909

Có TK Thuế GTGT phải nộp: 25.091

NV3: Chi phí sơn sửa:

Nợ TK Chi phí khác: 5.000

Có TK Tiền mặt: 5.000

NV4: Chi phí vận chuyển chi hộ

Nợ TK Phải thu khác: 1.320 (khoản cho vay không thường xuyên)

Có TK Tiền mặt: 1.320

Tại Công ty CHP (bên mua)

NV1: Mua tài sản cố định

Nợ TK TSCĐ: 250.909

Nợ TK Thuế GTGT được khấu trừ: 25.091

Có TK Phải trả người bán: 276.000

NV2: Nếu nhận được thông báo đã chi hộ chi phí vận chuyển từ KHT thì kế toán hạch toán

Nợ TK TSCĐ: 1.200

Nợ TK Thuế GTGT được khấu trừ: 120

Có TK Phải trả khác: 1.320 (khoản vay không thường xuyên)

Câu 3Ngày 1/6/2017, Công ty HH tiến hành nhượng bán một thiết bị sản xuất có nguyên giá là 600.000.000đ, hao mòn lũy kế tính đến ngày 31/12/2016 là 300.000.000đ. Chi phí vận chuyển đơn vị chi ra bằng tiền mặt là 2.000.000đ. Khách hàng chấp nhận mua theo giá cả VAT 10% là 110.000.000đ

Yêu cầu:

Giải

>>Hao mòn lũy kế đến ngày 1/6/2017 = Hao mòn đến ngày 31/12/2016 + Hao mòn 5 tháng đầu năm 2017 = 300.000 + 25.000 = 325.000 (nghìn đồng)

Nợ TK Hao mòn TSCĐ: 325.000

Nợ TK Chi phí khác: 275.000

Có TK TSCĐ: 600.000

NV2:

Nợ TK Chi phí khác: 2.000

Có TK Tiền mặt: 2.000

NV3:

Nợ TK Phải thu khách hàng: 110.000

Có TK Thu nhập khác: 100.000

Có TK Thuế GTGT pn: 10.000

Có TK TGNH: 2.000

Câu 4:

Giải

Phần 1

1/ Định khoản:

NV1a:

Nợ TK Mua sắm TSCĐ: 310.000

Nợ TK Thuế GTGT được khấu trừ: 31.000

Có TK TGNH: 341.000 x 99% = 337.590

Có TK Doanh thu tài chính 341.000 x 1%= 3.410

NV1b:

Nợ TK Mua sắm TSCĐ: 2.000

Nợ TK Thuế GTGT được khấu trừ: 200

Có TK Tiền mặt: 2.200

NV2:

Nợ TK Mua sắm TSCĐ: 4.500

Nợ TK Thuế GTGT được khấu trừ: 450

Có TK Ứng trước người bán: 1.500

Có TK Tiền mặt: 4.500 + 450 – 1.500 = 3.450

NV3:

Nợ TK TSCĐ: 310.000 + 2.000 + 4.500 = 316.500

Có TK Mua sắm TSCĐ: 316.500

Phần 2

Tại Công ty KHT (bên bán):

NV1: Xóa sổ TSCĐ

Nợ TK Hao mòn TSCD: (*) 89.675

Nợ TK Chi phí khác: 226.825

Có TK TSCD: 316.500

(*) Bắt đầu đưa TSCĐ vào sử dụng ngày: 1/6/N và thời điểm thanh lý ngày: 1/4/(N+3)

Nên ta có Hao mòn TSCĐ = 34 tháng x khấu hao trong 1 tháng = 34 x 316.500/(10*12)

NV2: Thu từ thanh lý

Nợ TK Phải Thu Khách Hàng: 276.000

Có TK Thu nhập khác: 276.000/1,1 = 250.909

Có TK Thuế GTGT phải nộp: 25.091

NV3: Chi phí sơn sửa:

Nợ TK Chi phí khác: 5.000

Có TK Tiền mặt: 5.000

NV4: Chi phí vận chuyển chi hộ

Nợ TK Phải thu khác: 1.320 (khoản cho vay không thường xuyên)

Có TK Tiền mặt: 1.320

Tại Công ty CHP (bên mua)

NV1: Mua tài sản cố định

Nợ TK TSCĐ: 250.909

Nợ TK Thuế GTGT được khấu trừ: 25.091

Có TK Phải trả người bán: 276.000

NV2: Nếu nhận được thông báo đã chi hộ chi phí vận chuyển từ KHT thì kế toán hạch toán

Nợ TK TSCĐ: 1.200

Nợ TK Thuế GTGT được khấu trừ: 120

Có TK Phải trả khác: 1.320 (khoản vay không thường xuyên)

Câu 5:

Giải

Phần 1

(1a)

Nợ TK Hao mòn TSCĐ: 120.000

Nợ TK Chi phí khác: 580.000

Có TK TSCĐ: 700.000

(1b)

Nợ TK Phải thu khách hàng: 660.000

Có TK Thu nhập khác: 600.000

Có TK Thuế GTGT phải nộp: 60.000

(1c)

Nợ TK Chi phí khác: 15.000

Nợ TK Thuế GTGT được khấu trừ: 1.500

Có TK Tiền mặt 16.500

(2a)

Nợ TK TSCĐ: 570.000

Nợ TK Thuế GTGT dkt: 57.000

Có TK TM: 627.000

(2b)

Nợ TK TSCĐ: 20.000

Có TK TM: 20.000

(2c) Giả định chi phí dán xe giúp TSCĐ sẵn sàng đưa vào sử dụng => CP dán xe tính vào nguyên giá

Nợ TK TSCĐ: 10.000

Có TK TM: 10.000

(2d)

Nợ TK Chi phí trả trước: 3.000

Có TK TM: 3.000

Phần 2

Khấu hao tháng 10 = Khấu hao tháng 9 + Khấu hao tăng tháng 10 – Khấu hao giảm tháng 10

Khấu hao tăng tháng 10 = (570.000 + 20.000 + 10.000)/(10 x 12) = 5.000

Khấu hao giảm tháng 10 = 700.000/(12 x 10) = 5.833,3

Nợ TK Chi phí sản xuất chung: 40.000 – 5.833,3 = 34.166,7

Nợ TK CP bán hàng: 20.000 + 5.000 = 25.000

Nợ TK CP quản lí doanh nghiệp: 10.000

Có TK Hao mòn TSCĐ: 69.166,7

Câu 6

Giải

a) Nguyên giá TSCĐ = 60.000 + 5.000 = 65.000

b) Hao mòn lũy kế của TCSĐ đến 1/1/2017: (65.000:5)* 3= 39.000

Giá trị còn lại của TSCĐ = 65.000 – 39.000 = 26.000

Khi nhượng bán thiết bị DN lãi: 31.000 - 26.000 = 5.000

Định khoản:

1.

Nợ TK Hao mòn TSCĐ: 39.000

Nợ TK Chi phí khác: 26.000

Có TK TSCĐ: 65.000

2.

Nợ TK TGNH: 34.100

Có TK TN khác: 31.000

Có Thuế GTGT đầu ra: 3.100

Câu 7:

Giải

a) Nguyên giá TSCĐ: 417.000 + 5.000 = 422.000

1.

Nợ TK TSCĐ: 417.000

Nợ TK Thuế GTGT được KT: 41.700

Có TK TGNH: 458.700

2.

Nợ TK TSCĐ: 5.000

Có TK TM: 5.000

b) Hao mòn lũy kế TSCĐ đến ngày 1/1/2017= KH 9 tháng + KH 2 năm

= (422.000:(5*12)) *9 + (422.000:5) * 2 = 232.100

Giá trị còn lại của TSCĐ= 422.000 - 232.100 =189.900

Khi DN nhượng bán thiết bị thì DN lỗ: 189.900 – 31.000 = 158.900

1.

Nợ TK Hao mòn TSCĐ: 232.100

Nợ TK Chi phí khác: 189.900

Có TK TSCĐ: 422.000

2.

Nợ TK TGNH: 34.100

Có TK TN khác: 31.0000

Có TK Thuế GTGT đầu ra: 3.100

Câu 8:

Giải

Phần 1

Nguyên giá = 360.000 + 5.000 + 8.000 = 373.000

Định khoản:

(1)

Nợ TK Tài sản cố định: 360.000

Nợ TK Thuế GTGT đkt: 36.000

Có TK Phải trả người bán: 396.000

(2)

Nợ TK TSCĐ: 5.000

Nợ TK Thuế GTGT đkt: 500

Có TK Phải trả người bán: 5.500

(3)

Nợ TK TSCĐ: 8.000

Có TK TM: 8.000

Phần 2:

(1)

Nợ TK Phải trả người bán: 396.000

Có TK Doanh thu tài chính: 1% x 396.000 = 3.960

Có TK TGNH: 392.040

(2a) Hao mòn lũy kế từ 1/4/2018 tới 1/7/2020 là: 2 năm và 3 tháng, tức 27 tháng.

Hao mòn lũy kế 27 tháng = 27 x [(373.000/(10 x 12)] = 83.925

Nợ TK Hao mòn TSCĐ: 83.925

Nợ TK Chi phí khác: 289.075

Có TK TSCĐ: 373.000

(2b)

Nợ TK Phải thu khách hàng: 250.000

Có TK Thu nhập khác: 250.000

Có TK Thuế GTGT phải nộp: 275.000

(2c)

Nợ TK Chi phí khác: 6.000

Nợ TK Thuế GTGT được khấu trừ: 600

Có TK TM: 6.600

Câu 9: Mua một thiết bị sản xuất với giá mua (chưa bao gồm VAT 10%)là 460 triệu. Chi phí chạy thử phát sinh là 17 triệu. Thiết bị đưa vào sử dụng ngày 01/08/2017, với thời gian sử dụng ước tính là 6 năm. Công ty áp dụng phương pháp khấu hao đường thẳng. Yêu cầu:

Đvt: 1.000đ

Định khoản:

(1)

Nợ TK TSCĐ: 460.000

Nợ TK Thuế GTGT đkt: 46.000

Có TK Phải trả người bán: 506.000

(2)

Nợ TK TSCĐ: 17.000

Có TK Phải trả người bán: 17.000

Khấu hao năm 2017 = 5 x Khấu hao tháng = 5 x [(460.000 + 17.000)/(6 x 12)] = 33.125

Khấu hao lũy kế từ 1/8/2017 đến 30/9/2021 = Khấu hao của 4 năm 2 tháng (tức là 50 tháng)

= 50 x 477.000/(12x6) = 331.250

Câu 10:

Giải

Nguyên giá = 1.000.000

Định khoản:

(1a)

Nợ TK TSCĐ: 1.000.000

Nợ TK Thuế GTGT đkt: 100.000

Có TK Phải trả người bán: 1.100.000

(1b)

Nợ TK Phải thu khác: 5.000

Có TK TM: 5.000

(2a)

Nợ TK Hao mòn TSCĐ: 200.000

Có TK TSCĐ: 200.000

(2b)

Nợ TK TGNH: 176.000

Có TK Thu nhập khác: 160.000

Có TK Thuế GTGT phải nộp: 16.000

(3)

Nợ TK Phải trả người bán: 1.100.000

Có TK Doanh thu tài chính: 1.100.000 x 1,5% = 16.500

Có TK TGNH: 1.083.500

Câu 11:

Giải

Phần 1

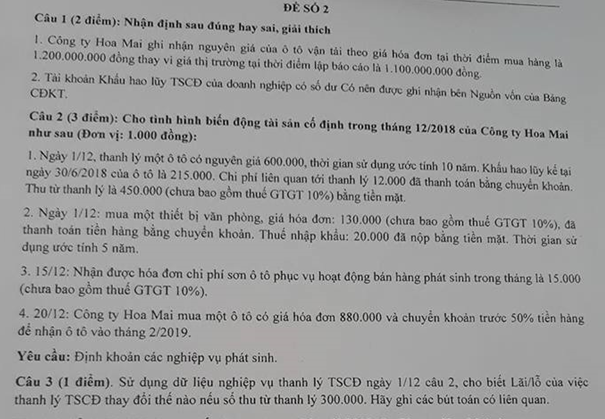

1. Đúng. Theo Nguyên tắc giá gốc: Tài sản được ghi nhận theo giá gốc, giá gốc của tài sản được hình thành theo số tiền hoặc khoản tương đương tiền đã trả, phải trả hoặc tính theo giá trị hợp lí của tài sản đó vào thời điểm tài sản được ghi nhận. Giá trị các chỉ tiêu về tài sản được phản ánh theo giá ở thời điểm mua tài sản đó, không phải giá trị tại thời điểm xác định giá tài sản tính theo giá thị trường.

2. Sai. Tài khoản Khấu hao lũy kế TSCĐ của doanh nghiệp là Tài khoản tài sản của Bảng cân đối kế toán. Kết cấu của tài khoản: Tăng ghi Có, giảm ghi Nợ, Số dư đầu kỳ và số dư cuối kỳ ghi bên Có.

Phần 2:

(1a) Khấu hao lũy kế đến ngày 1/12/2018 = 215.000 + 5 x 600.000/(12x10) = 240.000

Nợ TK Hao mòn TSCĐ: 240.000

Nợ TK Chi phí khác: 360.000

Có TK TSCĐ: 600.000

(1b)

Nợ TK TM: 495.000

Có TK Thu nhập khác: 450.000

Có TK Thuế GTGT phải nộp: 45.000

(1c)

Nợ TK Chi phí khác: 12.000

Có TK TGNH: 12.000

(2a)

Nợ TK TSCĐ: 130.000

Nợ TK Thuế GTGT đkt: 13.000

Có TK TGNH: 143.000

(2b)

Nợ TK TSCĐ: 20.000

Có TK TM: 20.000

(3)

Nợ TK Chi phí bán hàng: 15.000

Nợ TK Thuế GTGT đkt: 1.500

Có TK Phải trả người bán: 16.500

(4)

Nợ TK Ứng trước người bán: 440.000

Có TK TGNH: 440.000

Phần 3

TH1: Thu từ thanh lý 450.000 (chưa bao gồm thuế GTGT 10%):

Doanh nghiệp lãi = 450.000 – 360.000 - 12.000 = 78.000

TH2: Thu từ thanh lý 300.000 (chưa bao gồm thuế GTGT 10%):

Doanh nghiệp lỗ = 360.000 + 12.000 – 300.000 = 72.000

Như vậy, Ở trường hợp 2, Lợi nhuận giảm 150.000

Định khoản:

(1a) Khấu hao lũy kế đến ngày 1/12/2018 = 215.000 + 5 x 600.000/(12x10) = 240.000

Nợ TK Hao mòn TSCĐ: 240.000

Nợ TK Chi phí khác: 360.000

Có TK TSCĐ: 600.000

(1b)

Nợ TK TM: 330.000

Có TK Thu nhập khác: 300.000

Có TK Thuế GTGT phải nộp: 30.000

(1c)

Nợ TK Chi phí khác: 12.000

Có TK TGNH: 12.000

Câu 12:

Giải

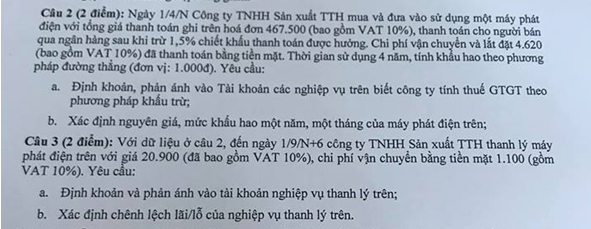

Phần 1

a. Định khoản:

(1)

Nợ TK TSCĐ: 425.000

Nợ TK Thuế GTGT đkt: 42.500

Có TK TGNH: 460.487,5

Có TK Doanh thu tài chính: 467.500 x 1,5% = 7.012,5

(2)

Nợ TK TSCĐ: 4.200

Nợ TK Thuế GTGT đkt: 420

Có TK TM: 4.620

Phản ánh vào tài khoản các bạn tham khảo youtube của chị Nguyễn Ngọc Linh có hướng dẫn chi tiết

b. Nguyên giá = 425.000 + 4.200 = 429.200

Khấu hao 1 năm = 429.200/4 = 107.300

Khấu hao 1 tháng = 107.300/12 = 8.941,7

Phần 2:

a. Định khoản:

(1)

Nợ TK Hao mòn TSCĐ: 429.200

Có TK TSCĐ: 429.200

(2)

Nợ TK Phải thu khách hàng: 20.900

Có TK Thu nhập khác: 19.000

Có TK Thuế GTGT phải nộp: 1.900

(3)

Nợ TK Chi phí khác: 1.000

Nợ TK Thuế GTGT dkt: 100

Có TK TM: 1.100

Phản ánh vào tài khoản các bạn tham khảo youtube của chị Nguyễn Ngọc Linh có hướng dẫn chi tiết

b. Chênh lệch lãi = Thu nhập khác – Chi phí khác = 19.000 – 1.000 = 18.000

Câu 13

Giải

Đvt: 1000đ

1. Nguyên giá TSCĐ: 40.000 + 5.000/10 = 40.500

a,

Nợ TK TSCĐ: 400.000

Nợ TK Thuế GTGT được KT: 40.000

Có TK TGNH: 440.000

b,

Nợ TK TSCĐ: 5.000

Có TK Tiền mặt: 5.000

2. Định khoản tại công ty DC (bên bán)

a,

Nợ TK Giá vốn HB: 200.000

Có TK Hàng hóa: 200.000

b,

Nợ TK TGNH: 440.000

Có TK DTBH: 400.000

Có TK Thuế GTGT đầu ra: 40.000

Câu 14

Giải

Đvt: 1000đ

1. Nguyên giá TSCĐ: 40.000 + 1.500 = 41.500

a,

Nợ TK TSCĐ: 400.000

Nợ TK Thuế GTGT được KT: 40.000

Có TK TGNH: 440.000

b,

Nợ TK TM: 4.000

Có TK DT hđ TC: 4.000

c,

Nợ TK TSCĐ: 15.000

Có TK TM: 15.000

2. Định khoản tại cty DC (bên bán)

a,

Nợ TK Giá vốn HB: 200.000

Có TK Hàng hóa: 200.000

b,

Nợ TK TGNH: 440.000

Có TK DTBH: 400.000

Có TK Thuế GTGT đầu ra: 40.000

c,

Nợ TK CP tài chính: 4.400

Có TK TM: 4.400

Câu 15:

a.

Nợ TK TSCĐ: 744.000.000

Nợ TK Thuế GTGT đầu vào: 74.400.000

Có TK Phải trả người bán: 818.400.000

b.

Nợ TK TSCĐ: 10.000.000

Nợ TK Thuế GTGT đầu vào: 1.000.000

Có TK TGNH: 11.000.000

1, Nguyên giá= 744.000.000 + 10.000.0000

= 754.000.000

2, Khấu hao 1 năm = 754 : 10 = 75,4 triệu

Khấu hao 1 tháng = 75,4 : 12 = 6,283 triệu

3, Khấu hao trong tháng 8/N = 75,4: (12×31) × 14 = 2,84 triệu

Khấu hao trong tháng 9/N = 6,283 triệu

4, Làm tăng chi phí của bộ phận quản lý doanh nghiệp

5,

a.

Nợ TK TSCĐ: 744.000.000

Nợ TK Thuế GTGT đầu vào: 74.400.000

Có TK Phải trả người bán: 818.400.000

b.

Nợ TK TSCĐ: 10.000.000

Nợ TK Thuế GTGT đầu vào: 1.000.000

Có TK TGNH: 11.000.000

c.

Nợ TK Nguồn vốn đầu tư XDCB: 754.000.000

Có TK Vốn đầu tư của CSH: 754.000.000

6,

Hao mòn lũy kế = 46 × 6,283+ (14+27)×75,4:(12×31) = 297,33 triệu

a.

Nợ TK Hao mòn TSCĐ: 297.330.000

Nợ TK Chi phí khác: 456.670.000

Có TK TSCĐ: 754.000.000

b.

Nợ TK Phải thu khách hàng: 440.000.000

Có TK Thuế GTGT đầu ra: 40.000.000

Có TK Thu nhập khác: 400.000.000

c.

Nợ TK Chi phí khác: 1.000.000

Nợ TK Thuế GTGT đầu vào: 50.000

Có TK Tiền mặt: 1.050.000

Câu 16:

1,

a.

Nợ TK TSCĐ: 373.600.000

Nợ TK Thuế GTGT đầu vào: 37.360.000

Có TK TGNH: 410.960.000

b.

Nợ TK TSCĐ: 24.000.000

Nợ TK Thuế GTGT đầu vào: 2.400.000

Có TK Tiền mặt: 26.400.000

c.

Nợ TK Nguồn vốn kinh doanh: 238.560.000

Nợ TK Nguồn vốn khấu hao: 159.040.000

Có TK Vốn đầu tư của CSH: 397.600.000

Nguyên giá = 373,6 + 24 = 397,6 triệu

2,

Khấu hao 1 tháng = 397,6 : (8×12) = 4,14 triệu = Khấu hao tháng 6/N

Khấu hao tháng 5/N = 4,14 : 31 × (31-15+1) = 2,27 triệu

Câu 17:

Yêu cầu 1:

1,

a.

Nợ TK TSCĐ: 400.000

Nợ TK Thuế GTGT đầu vào: 40.000

Có TK TGNH: 100.000

Có TK Phải trả người bán: 340.000

b.

Nợ TK TSCĐ: 20.000

Có TK tiền mặt: 20.000

c.

Nợ TK Nguồn vốn đầu tư XDCB: 420.000

Có TK Vốn đầu tư của CSH: 420.000

2,

a.

Nợ TK Hao mòn TSCĐ: 200.000

Có TK TSCĐ: 200.000

b.

Nợ TK Chi phí khác: 1.200

Nợ TK Thuế GTGT đầu vào: 120

Có TK tiền mặt: 1.320

c,

Nợ TK Phải thu khách hàng: 7.150

Có TK Thuế GTGT đầu ra: 650

Có TK Thu nhập khác: 6.50

3,

Nợ TK Hao mòn TSCĐ: 160.000

Nợ TK Góp vốn liên doanh: 300.000

Có TK TSCĐ: 400.000

Có TK Thu nhập khác: 60.000

4,

Nợ TK TSCĐ: 1.800.000

Có TK Xây dựng cơ bản: 1.800.000

5,

Nợ TK TSCĐ: 360.000

Có TK Thu nhập khác: 360.000

Yêu cầu 2:

Tại bộ phận SX:

Tại bộ phận bán hàng:

Tại bộ phận QLDN:

Yêu cầu 1:

1,

Nợ TK TSCĐ HH: 660.000

Nợ TK TSCĐ VH: 600.000

Có TK Vốn góp liên doanh: 1.260.000

2,

a.

Nợ TK TSCĐ HH: 300.000

Nợ TK TSCĐ VH: 100.000

Nợ TK Thuế GTGT đầu vào: 40.000

Có TK TGNH: 440.000

b.

Nợ TK TSCĐ HH: 12.000

Nợ TK Thuế GTGT đầu vào: 1.200

Có TK tạm ứng: 13.200

c.

Nợ TK Quỹ đầu tư phát triển: 400.000

Có TK Vốn CSH: 400.000

3,

a.

Nợ TK Hao mòn TSCĐ HH: 48.000

Có TK TSCĐ: 48.000

b.

Nợ TK Chi phí khác: 5.000

Có TK Tiền mặt: 5.000

c.

Nợ TK Nguyên vật liệu: 10.000

Có TK Thu nhập khác: 10.000

4,

a.

Nợ TK TSCĐ HH: 1.000.800

Có TK Xây dựng cơ bản: 1.000.800

b.

Nợ TK nguồn vốn đầu tư XDCB: 1.000.800

Có TK Vốn CSH: 1.000.800

5,

a.

Nợ TK TSCĐ HH: 300.000

Nợ TK Thuế GTGT đầu vào: 30.000

Có TK TGNH: 330.000

b.

Nợ TK Nguồn vốn kinh doanh: 300.000

Có TK Vốn CSH: 300.000

c.

Nợ TK TSCĐ HH: 2.000

Nợ TK Thuế GTGT đầu vào: 200

Có TK Tiền mặt: 2.200

6,

a.

Nợ TK Hao mòn TSCĐ HH: 85.000

Nợ TK Chi phí khác: 200.000

Có TK TSCĐ HH: 285.000

b.

Nợ TK Phải thu khách hàng: 220.000

Có TK Thuế GTGT đầu ra: 20.000

Có TK Thu nhập khác: 200.000

7,

Nợ TK Chi phí khác: 10.000

Nợ TK Vốn CSH: 20.000

Nợ TK Hao mòn TSCĐ HH: 20.000

Có TK TSCĐ HH: 50.000

Yêu cầu 2:

Tại bộ phận sản xuất:

Tại bộ phận bán hàng:

Tại bộ phận QLDN:

Định khoản:

a.

Nợ TK TSCĐ: 500.000.000

Nợ TK Thuế GTGT đầu vào: 50.000.000

Có TK TGNH: 550.000.000

b.

Nợ TK Tiền mặt: 11.000.000

Có TK Doanh thu tài chính: 11.000.000

c.

Nợ TK TSCĐ: 5.000.000

Có TK Tạm ứng: 5.000.000

Nguyên giá: 500+5 = 505 triệu

Mức khấu hao tháng 10/N, 11/N, 12/N = 505:(6×12)= 7,014 triệu

Mức khấu hao năm N = 505:(6×12)×3 = 21,042 triệu

Mức khấu hao năm N+1 = 505:6 = 84,2 triệu

Ảnh group facebook

- Định khoản nghiệp vụ mua TSCĐ

- Xác định chi phí khấu hao TSCĐ đã trích vào chi phí KD của năm 2017

- Xác định hao mòn TSCĐ lũy kế tại thời điểm 31/12/2018

Giải

- Định khoản nghiệp vụ mua TSCĐ (đơn vị tính: triệu đồng)

Nợ TK TSCĐ: 400

Nợ TK Thuế GTGT đkt: 40

Có TK Phải trả người bán: 440

2. Chi phí chạy thử

Nợ TK TSCĐ: 50

Có TK Phải trả người bán: 50

- Xác định chi phí khấu hao đã trích vào CP KD năm 2017

Thời gian sử dụng trong năm 2017: từ 1/10/2017 đến 31/12/2017 là 3 tháng

Khấu hao trong năm 2017 = 450/[9(năm)*12(tháng)] * 3 = 12,5 (triệu đồng)

- Xác định hao mòn TSCĐ lũy kế tại thời điểm 31/12/2018

HM TSCD lũy kế tại 31/12/2018 = Khấu hao năm 2017 + Khấu hao năm 2018 = 12,5 + 50 = 62,5 (triệu đồng)

Câu 2 CTy KHT tính thuế GTGT theo PP khấu trừ, có các NV phát sinh về TSCĐ như sau: (ĐVT: 1.000đ)

1. Ngày 2/5 mua dây chuyền sản xuất bằng chuyển khoản sau khi trừ đi chiết khấu thanh toán 1% và đưa vào lắp đặt theo giá mua cả thuế GTGT 10% là 341.000. Chi phí vận chuyển đã trả bằng tiền mặt là 2.200 bao gồm cả thuế GTGT 10%.

2. Ngày 19/5 nhận được hóa đơn tiền công lắp đặt phải trả là 4.500 chưa bao gồm thuế GTGT 10% Công ty đã thanh toán hóa đơn bằng tiền mặt sau khi trừ tiền ứng trước 1.500

3. Ngày 1/6: bàn giao và đưa dây chuyền sản xuất vào sử dụng. Công ty dự kiến thời gian sử dụng của dây chuyền sản xuất là 10 năm.

Yêu cầu: Hãy định khoản và phản ánh vào tài khoản các nghiệp vụ trên lên TK kế toán

Giá sử ngày 1/4/(N+3) Công ty KHT tiến hành nhượng bán dây chuyền sản xuất (ở câu 2) cho Công ty CHP giá cả thuế GTGT 10% là 276.000đ. Chi phí sơn sửa lại dây chuyền 5.000 bằng tiền mặt. Chi phí vận chuyển KHT đã chi hộ CHP bằng tiền mặt là 1.320 cả thuế GTGT 10%. Hãy định khoản NV nhượng bán thiết bị tại Công ty KHT và CHP.

1/ Định khoản:

NV1a:

Nợ TK Mua sắm TSCĐ: 310.000

Nợ TK Thuế GTGT được khấu trừ: 31.000

Có TK TGNH: 341.000 x 99% = 337.590

Có TK Doanh thu tài chính 341.000 x 1%= 3.410

NV1b:

Nợ TK Mua sắm TSCĐ: 2.000

Nợ TK Thuế GTGT được khấu trừ: 200

Có TK Tiền mặt: 2.200

NV2:

Nợ TK Mua sắm TSCĐ: 4.500

Nợ TK Thuế GTGT được khấu trừ: 450

Có TK Ứng trước người bán: 1.500

Có TK Tiền mặt: 4.500 + 450 – 1.500 = 3.450

NV3:

Nợ TK TSCĐ: 310.000 + 2.000 + 4.500 = 316.500

Có TK Mua sắm TSCĐ: 316.500

Yêu cầu 2

Tại Công ty KHT (bên bán):

NV1: Xóa sổ TSCĐ

Nợ TK Hao mòn TSCD: (*) 89.675

Nợ TK Chi phí khác: 226.825

Có TK TSCD: 316.500

(*) Bắt đầu đưa TSCĐ vào sử dụng ngày: 1/6/N và thời điểm thanh lý ngày: 1/4/(N+3)

Nên ta có Hao mòn TSCĐ = 34 tháng x khấu hao trong 1 tháng = 34 x 316.500/(10*12)

NV2: Thu từ thanh lý

Nợ TK Phải Thu Khách Hàng: 276.000

Có TK Thu nhập khác: 276.000/1,1 = 250.909

Có TK Thuế GTGT phải nộp: 25.091

NV3: Chi phí sơn sửa:

Nợ TK Chi phí khác: 5.000

Có TK Tiền mặt: 5.000

NV4: Chi phí vận chuyển chi hộ

Nợ TK Phải thu khác: 1.320 (khoản cho vay không thường xuyên)

Có TK Tiền mặt: 1.320

Tại Công ty CHP (bên mua)

NV1: Mua tài sản cố định

Nợ TK TSCĐ: 250.909

Nợ TK Thuế GTGT được khấu trừ: 25.091

Có TK Phải trả người bán: 276.000

NV2: Nếu nhận được thông báo đã chi hộ chi phí vận chuyển từ KHT thì kế toán hạch toán

Nợ TK TSCĐ: 1.200

Nợ TK Thuế GTGT được khấu trừ: 120

Có TK Phải trả khác: 1.320 (khoản vay không thường xuyên)

Câu 3Ngày 1/6/2017, Công ty HH tiến hành nhượng bán một thiết bị sản xuất có nguyên giá là 600.000.000đ, hao mòn lũy kế tính đến ngày 31/12/2016 là 300.000.000đ. Chi phí vận chuyển đơn vị chi ra bằng tiền mặt là 2.000.000đ. Khách hàng chấp nhận mua theo giá cả VAT 10% là 110.000.000đ

Yêu cầu:

- Định khoản và phản ánh vào TK biết công ty tính thuế GTGT theo pp khấu trừ, thiết bị có thời gian sử dụng ước tính là 10 năm, khấu hao theo phương pháp đường thẳng.

- Giả sử theo hợp đồng tiền vận chuyển do bên mua chịu đơn vị chi trả hộ bằng chuyển khoản thì có ảnh hưởng đến quy mô chi phí hay doanh thu doanh nghiệp ghi nhận không? Giải thích

Giải

- Tính hao mòn lũy kế đến ngày 1/6/2017:

>>Hao mòn lũy kế đến ngày 1/6/2017 = Hao mòn đến ngày 31/12/2016 + Hao mòn 5 tháng đầu năm 2017 = 300.000 + 25.000 = 325.000 (nghìn đồng)

- Định khoản:

Nợ TK Hao mòn TSCĐ: 325.000

Nợ TK Chi phí khác: 275.000

Có TK TSCĐ: 600.000

NV2:

Nợ TK Chi phí khác: 2.000

Có TK Tiền mặt: 2.000

NV3:

Nợ TK Phải thu khách hàng: 110.000

Có TK Thu nhập khác: 100.000

Có TK Thuế GTGT pn: 10.000

- Nếu bên mua chịu, đơn vị chi trả hộ bằng chuyển khoản, kế toán sẽ thay nghiệp vụ 2 bên trên thành:

Có TK TGNH: 2.000

Câu 4:

Giải

Phần 1

1/ Định khoản:

NV1a:

Nợ TK Mua sắm TSCĐ: 310.000

Nợ TK Thuế GTGT được khấu trừ: 31.000

Có TK TGNH: 341.000 x 99% = 337.590

Có TK Doanh thu tài chính 341.000 x 1%= 3.410

NV1b:

Nợ TK Mua sắm TSCĐ: 2.000

Nợ TK Thuế GTGT được khấu trừ: 200

Có TK Tiền mặt: 2.200

NV2:

Nợ TK Mua sắm TSCĐ: 4.500

Nợ TK Thuế GTGT được khấu trừ: 450

Có TK Ứng trước người bán: 1.500

Có TK Tiền mặt: 4.500 + 450 – 1.500 = 3.450

NV3:

Nợ TK TSCĐ: 310.000 + 2.000 + 4.500 = 316.500

Có TK Mua sắm TSCĐ: 316.500

Phần 2

Tại Công ty KHT (bên bán):

NV1: Xóa sổ TSCĐ

Nợ TK Hao mòn TSCD: (*) 89.675

Nợ TK Chi phí khác: 226.825

Có TK TSCD: 316.500

(*) Bắt đầu đưa TSCĐ vào sử dụng ngày: 1/6/N và thời điểm thanh lý ngày: 1/4/(N+3)

Nên ta có Hao mòn TSCĐ = 34 tháng x khấu hao trong 1 tháng = 34 x 316.500/(10*12)

NV2: Thu từ thanh lý

Nợ TK Phải Thu Khách Hàng: 276.000

Có TK Thu nhập khác: 276.000/1,1 = 250.909

Có TK Thuế GTGT phải nộp: 25.091

NV3: Chi phí sơn sửa:

Nợ TK Chi phí khác: 5.000

Có TK Tiền mặt: 5.000

NV4: Chi phí vận chuyển chi hộ

Nợ TK Phải thu khác: 1.320 (khoản cho vay không thường xuyên)

Có TK Tiền mặt: 1.320

Tại Công ty CHP (bên mua)

NV1: Mua tài sản cố định

Nợ TK TSCĐ: 250.909

Nợ TK Thuế GTGT được khấu trừ: 25.091

Có TK Phải trả người bán: 276.000

NV2: Nếu nhận được thông báo đã chi hộ chi phí vận chuyển từ KHT thì kế toán hạch toán

Nợ TK TSCĐ: 1.200

Nợ TK Thuế GTGT được khấu trừ: 120

Có TK Phải trả khác: 1.320 (khoản vay không thường xuyên)

Câu 5:

Giải

Phần 1

(1a)

Nợ TK Hao mòn TSCĐ: 120.000

Nợ TK Chi phí khác: 580.000

Có TK TSCĐ: 700.000

(1b)

Nợ TK Phải thu khách hàng: 660.000

Có TK Thu nhập khác: 600.000

Có TK Thuế GTGT phải nộp: 60.000

(1c)

Nợ TK Chi phí khác: 15.000

Nợ TK Thuế GTGT được khấu trừ: 1.500

Có TK Tiền mặt 16.500

(2a)

Nợ TK TSCĐ: 570.000

Nợ TK Thuế GTGT dkt: 57.000

Có TK TM: 627.000

(2b)

Nợ TK TSCĐ: 20.000

Có TK TM: 20.000

(2c) Giả định chi phí dán xe giúp TSCĐ sẵn sàng đưa vào sử dụng => CP dán xe tính vào nguyên giá

Nợ TK TSCĐ: 10.000

Có TK TM: 10.000

| Chú ý: Vì CP dán xe có thầy cô dạy cộng vào nguyên giá, có thầy cô dạy không cộng vào nguyên giá nên các bạn đi thi phải giả định thế kia cho chắc chắn nhé. Còn nếu giả định: CP dán xe không giúp TSCĐ sẵn sàng đưa vào sử dụng thì định khoản: Nợ TK Chi phí bán hàng/Có TK TM |

(2d)

Nợ TK Chi phí trả trước: 3.000

Có TK TM: 3.000

Phần 2

Khấu hao tháng 10 = Khấu hao tháng 9 + Khấu hao tăng tháng 10 – Khấu hao giảm tháng 10

Khấu hao tăng tháng 10 = (570.000 + 20.000 + 10.000)/(10 x 12) = 5.000

Khấu hao giảm tháng 10 = 700.000/(12 x 10) = 5.833,3

- Khấu hao tháng 10 = 70.000 + 5.000 - 5.833,3 = 69.166,7

Nợ TK Chi phí sản xuất chung: 40.000 – 5.833,3 = 34.166,7

Nợ TK CP bán hàng: 20.000 + 5.000 = 25.000

Nợ TK CP quản lí doanh nghiệp: 10.000

Có TK Hao mòn TSCĐ: 69.166,7

Câu 6

Giải

a) Nguyên giá TSCĐ = 60.000 + 5.000 = 65.000

b) Hao mòn lũy kế của TCSĐ đến 1/1/2017: (65.000:5)* 3= 39.000

Giá trị còn lại của TSCĐ = 65.000 – 39.000 = 26.000

Khi nhượng bán thiết bị DN lãi: 31.000 - 26.000 = 5.000

Định khoản:

1.

Nợ TK Hao mòn TSCĐ: 39.000

Nợ TK Chi phí khác: 26.000

Có TK TSCĐ: 65.000

2.

Nợ TK TGNH: 34.100

Có TK TN khác: 31.000

Có Thuế GTGT đầu ra: 3.100

Câu 7:

Giải

a) Nguyên giá TSCĐ: 417.000 + 5.000 = 422.000

1.

Nợ TK TSCĐ: 417.000

Nợ TK Thuế GTGT được KT: 41.700

Có TK TGNH: 458.700

2.

Nợ TK TSCĐ: 5.000

Có TK TM: 5.000

b) Hao mòn lũy kế TSCĐ đến ngày 1/1/2017= KH 9 tháng + KH 2 năm

= (422.000:(5*12)) *9 + (422.000:5) * 2 = 232.100

Giá trị còn lại của TSCĐ= 422.000 - 232.100 =189.900

Khi DN nhượng bán thiết bị thì DN lỗ: 189.900 – 31.000 = 158.900

1.

Nợ TK Hao mòn TSCĐ: 232.100

Nợ TK Chi phí khác: 189.900

Có TK TSCĐ: 422.000

2.

Nợ TK TGNH: 34.100

Có TK TN khác: 31.0000

Có TK Thuế GTGT đầu ra: 3.100

Câu 8:

Giải

Phần 1

Nguyên giá = 360.000 + 5.000 + 8.000 = 373.000

Định khoản:

(1)

Nợ TK Tài sản cố định: 360.000

Nợ TK Thuế GTGT đkt: 36.000

Có TK Phải trả người bán: 396.000

(2)

Nợ TK TSCĐ: 5.000

Nợ TK Thuế GTGT đkt: 500

Có TK Phải trả người bán: 5.500

(3)

Nợ TK TSCĐ: 8.000

Có TK TM: 8.000

Phần 2:

(1)

Nợ TK Phải trả người bán: 396.000

Có TK Doanh thu tài chính: 1% x 396.000 = 3.960

Có TK TGNH: 392.040

(2a) Hao mòn lũy kế từ 1/4/2018 tới 1/7/2020 là: 2 năm và 3 tháng, tức 27 tháng.

Hao mòn lũy kế 27 tháng = 27 x [(373.000/(10 x 12)] = 83.925

Nợ TK Hao mòn TSCĐ: 83.925

Nợ TK Chi phí khác: 289.075

Có TK TSCĐ: 373.000

(2b)

Nợ TK Phải thu khách hàng: 250.000

Có TK Thu nhập khác: 250.000

Có TK Thuế GTGT phải nộp: 275.000

(2c)

Nợ TK Chi phí khác: 6.000

Nợ TK Thuế GTGT được khấu trừ: 600

Có TK TM: 6.600

Câu 9: Mua một thiết bị sản xuất với giá mua (chưa bao gồm VAT 10%)là 460 triệu. Chi phí chạy thử phát sinh là 17 triệu. Thiết bị đưa vào sử dụng ngày 01/08/2017, với thời gian sử dụng ước tính là 6 năm. Công ty áp dụng phương pháp khấu hao đường thẳng. Yêu cầu:

- Định khoản nghiệp vụ kinh tế phát sinh trên

- Xác định mức khấu hao TSCĐ trong năm 2017 và khấu hao lũy kế tới thời điểm 30/09/2021

Đvt: 1.000đ

Định khoản:

(1)

Nợ TK TSCĐ: 460.000

Nợ TK Thuế GTGT đkt: 46.000

Có TK Phải trả người bán: 506.000

(2)

Nợ TK TSCĐ: 17.000

Có TK Phải trả người bán: 17.000

Khấu hao năm 2017 = 5 x Khấu hao tháng = 5 x [(460.000 + 17.000)/(6 x 12)] = 33.125

Khấu hao lũy kế từ 1/8/2017 đến 30/9/2021 = Khấu hao của 4 năm 2 tháng (tức là 50 tháng)

= 50 x 477.000/(12x6) = 331.250

Câu 10:

Giải

Nguyên giá = 1.000.000

Định khoản:

(1a)

Nợ TK TSCĐ: 1.000.000

Nợ TK Thuế GTGT đkt: 100.000

Có TK Phải trả người bán: 1.100.000

(1b)

Nợ TK Phải thu khác: 5.000

Có TK TM: 5.000

(2a)

Nợ TK Hao mòn TSCĐ: 200.000

Có TK TSCĐ: 200.000

(2b)

Nợ TK TGNH: 176.000

Có TK Thu nhập khác: 160.000

Có TK Thuế GTGT phải nộp: 16.000

(3)

Nợ TK Phải trả người bán: 1.100.000

Có TK Doanh thu tài chính: 1.100.000 x 1,5% = 16.500

Có TK TGNH: 1.083.500

Câu 11:

Giải

Phần 1

1. Đúng. Theo Nguyên tắc giá gốc: Tài sản được ghi nhận theo giá gốc, giá gốc của tài sản được hình thành theo số tiền hoặc khoản tương đương tiền đã trả, phải trả hoặc tính theo giá trị hợp lí của tài sản đó vào thời điểm tài sản được ghi nhận. Giá trị các chỉ tiêu về tài sản được phản ánh theo giá ở thời điểm mua tài sản đó, không phải giá trị tại thời điểm xác định giá tài sản tính theo giá thị trường.

2. Sai. Tài khoản Khấu hao lũy kế TSCĐ của doanh nghiệp là Tài khoản tài sản của Bảng cân đối kế toán. Kết cấu của tài khoản: Tăng ghi Có, giảm ghi Nợ, Số dư đầu kỳ và số dư cuối kỳ ghi bên Có.

Phần 2:

(1a) Khấu hao lũy kế đến ngày 1/12/2018 = 215.000 + 5 x 600.000/(12x10) = 240.000

Nợ TK Hao mòn TSCĐ: 240.000

Nợ TK Chi phí khác: 360.000

Có TK TSCĐ: 600.000

(1b)

Nợ TK TM: 495.000

Có TK Thu nhập khác: 450.000

Có TK Thuế GTGT phải nộp: 45.000

(1c)

Nợ TK Chi phí khác: 12.000

Có TK TGNH: 12.000

(2a)

Nợ TK TSCĐ: 130.000

Nợ TK Thuế GTGT đkt: 13.000

Có TK TGNH: 143.000

(2b)

Nợ TK TSCĐ: 20.000

Có TK TM: 20.000

(3)

Nợ TK Chi phí bán hàng: 15.000

Nợ TK Thuế GTGT đkt: 1.500

Có TK Phải trả người bán: 16.500

(4)

Nợ TK Ứng trước người bán: 440.000

Có TK TGNH: 440.000

| Chú ý: Công ty chưa có ô tô nên chưa ghi nhận Tài sản. Trong trường hợp này không ghi tăng TK TSCĐ, không ghi tăng TK Mua sắm TSCĐ. Kế toán chỉ ghi tăng TK TSCĐ khi tài sản đó sẵn sàng sử dụng. Kế toán chỉ ghi tăng TK Mua sắm TSCĐ khi mua về rồi, lắp đặt lâu dài. |

TH1: Thu từ thanh lý 450.000 (chưa bao gồm thuế GTGT 10%):

Doanh nghiệp lãi = 450.000 – 360.000 - 12.000 = 78.000

TH2: Thu từ thanh lý 300.000 (chưa bao gồm thuế GTGT 10%):

Doanh nghiệp lỗ = 360.000 + 12.000 – 300.000 = 72.000

Như vậy, Ở trường hợp 2, Lợi nhuận giảm 150.000

Định khoản:

(1a) Khấu hao lũy kế đến ngày 1/12/2018 = 215.000 + 5 x 600.000/(12x10) = 240.000

Nợ TK Hao mòn TSCĐ: 240.000

Nợ TK Chi phí khác: 360.000

Có TK TSCĐ: 600.000

(1b)

Nợ TK TM: 330.000

Có TK Thu nhập khác: 300.000

Có TK Thuế GTGT phải nộp: 30.000

(1c)

Nợ TK Chi phí khác: 12.000

Có TK TGNH: 12.000

Câu 12:

Giải

Phần 1

a. Định khoản:

(1)

Nợ TK TSCĐ: 425.000

Nợ TK Thuế GTGT đkt: 42.500

Có TK TGNH: 460.487,5

Có TK Doanh thu tài chính: 467.500 x 1,5% = 7.012,5

(2)

Nợ TK TSCĐ: 4.200

Nợ TK Thuế GTGT đkt: 420

Có TK TM: 4.620

Phản ánh vào tài khoản các bạn tham khảo youtube của chị Nguyễn Ngọc Linh có hướng dẫn chi tiết

b. Nguyên giá = 425.000 + 4.200 = 429.200

Khấu hao 1 năm = 429.200/4 = 107.300

Khấu hao 1 tháng = 107.300/12 = 8.941,7

Phần 2:

a. Định khoản:

(1)

Nợ TK Hao mòn TSCĐ: 429.200

Có TK TSCĐ: 429.200

| Chú ý: Thời gian sử dụng 4 năm mà đến năm thứ 6 mới bán => Tài sản đã khấu hao hết |

Nợ TK Phải thu khách hàng: 20.900

Có TK Thu nhập khác: 19.000

Có TK Thuế GTGT phải nộp: 1.900

(3)

Nợ TK Chi phí khác: 1.000

Nợ TK Thuế GTGT dkt: 100

Có TK TM: 1.100

Phản ánh vào tài khoản các bạn tham khảo youtube của chị Nguyễn Ngọc Linh có hướng dẫn chi tiết

b. Chênh lệch lãi = Thu nhập khác – Chi phí khác = 19.000 – 1.000 = 18.000

Câu 13

Giải

Đvt: 1000đ

1. Nguyên giá TSCĐ: 40.000 + 5.000/10 = 40.500

a,

Nợ TK TSCĐ: 400.000

Nợ TK Thuế GTGT được KT: 40.000

Có TK TGNH: 440.000

b,

Nợ TK TSCĐ: 5.000

Có TK Tiền mặt: 5.000

2. Định khoản tại công ty DC (bên bán)

a,

Nợ TK Giá vốn HB: 200.000

Có TK Hàng hóa: 200.000

b,

Nợ TK TGNH: 440.000

Có TK DTBH: 400.000

Có TK Thuế GTGT đầu ra: 40.000

Câu 14

Giải

Đvt: 1000đ

1. Nguyên giá TSCĐ: 40.000 + 1.500 = 41.500

a,

Nợ TK TSCĐ: 400.000

Nợ TK Thuế GTGT được KT: 40.000

Có TK TGNH: 440.000

b,

Nợ TK TM: 4.000

Có TK DT hđ TC: 4.000

c,

Nợ TK TSCĐ: 15.000

Có TK TM: 15.000

2. Định khoản tại cty DC (bên bán)

a,

Nợ TK Giá vốn HB: 200.000

Có TK Hàng hóa: 200.000

b,

Nợ TK TGNH: 440.000

Có TK DTBH: 400.000

Có TK Thuế GTGT đầu ra: 40.000

c,

Nợ TK CP tài chính: 4.400

Có TK TM: 4.400

Câu 15:

a.

Nợ TK TSCĐ: 744.000.000

Nợ TK Thuế GTGT đầu vào: 74.400.000

Có TK Phải trả người bán: 818.400.000

b.

Nợ TK TSCĐ: 10.000.000

Nợ TK Thuế GTGT đầu vào: 1.000.000

Có TK TGNH: 11.000.000

1, Nguyên giá= 744.000.000 + 10.000.0000

= 754.000.000

2, Khấu hao 1 năm = 754 : 10 = 75,4 triệu

Khấu hao 1 tháng = 75,4 : 12 = 6,283 triệu

3, Khấu hao trong tháng 8/N = 75,4: (12×31) × 14 = 2,84 triệu

Khấu hao trong tháng 9/N = 6,283 triệu

4, Làm tăng chi phí của bộ phận quản lý doanh nghiệp

5,

a.

Nợ TK TSCĐ: 744.000.000

Nợ TK Thuế GTGT đầu vào: 74.400.000

Có TK Phải trả người bán: 818.400.000

b.

Nợ TK TSCĐ: 10.000.000

Nợ TK Thuế GTGT đầu vào: 1.000.000

Có TK TGNH: 11.000.000

c.

Nợ TK Nguồn vốn đầu tư XDCB: 754.000.000

Có TK Vốn đầu tư của CSH: 754.000.000

6,

Hao mòn lũy kế = 46 × 6,283+ (14+27)×75,4:(12×31) = 297,33 triệu

a.

Nợ TK Hao mòn TSCĐ: 297.330.000

Nợ TK Chi phí khác: 456.670.000

Có TK TSCĐ: 754.000.000

b.

Nợ TK Phải thu khách hàng: 440.000.000

Có TK Thuế GTGT đầu ra: 40.000.000

Có TK Thu nhập khác: 400.000.000

c.

Nợ TK Chi phí khác: 1.000.000

Nợ TK Thuế GTGT đầu vào: 50.000

Có TK Tiền mặt: 1.050.000

Câu 16:

1,

a.

Nợ TK TSCĐ: 373.600.000

Nợ TK Thuế GTGT đầu vào: 37.360.000

Có TK TGNH: 410.960.000

b.

Nợ TK TSCĐ: 24.000.000

Nợ TK Thuế GTGT đầu vào: 2.400.000

Có TK Tiền mặt: 26.400.000

c.

Nợ TK Nguồn vốn kinh doanh: 238.560.000

Nợ TK Nguồn vốn khấu hao: 159.040.000

Có TK Vốn đầu tư của CSH: 397.600.000

Nguyên giá = 373,6 + 24 = 397,6 triệu

2,

Khấu hao 1 tháng = 397,6 : (8×12) = 4,14 triệu = Khấu hao tháng 6/N

Khấu hao tháng 5/N = 4,14 : 31 × (31-15+1) = 2,27 triệu

Câu 17:

Yêu cầu 1:

1,

a.

Nợ TK TSCĐ: 400.000

Nợ TK Thuế GTGT đầu vào: 40.000

Có TK TGNH: 100.000

Có TK Phải trả người bán: 340.000

b.

Nợ TK TSCĐ: 20.000

Có TK tiền mặt: 20.000

c.

Nợ TK Nguồn vốn đầu tư XDCB: 420.000

Có TK Vốn đầu tư của CSH: 420.000

2,

a.

Nợ TK Hao mòn TSCĐ: 200.000

Có TK TSCĐ: 200.000

b.

Nợ TK Chi phí khác: 1.200

Nợ TK Thuế GTGT đầu vào: 120

Có TK tiền mặt: 1.320

c,

Nợ TK Phải thu khách hàng: 7.150

Có TK Thuế GTGT đầu ra: 650

Có TK Thu nhập khác: 6.50

3,

Nợ TK Hao mòn TSCĐ: 160.000

Nợ TK Góp vốn liên doanh: 300.000

Có TK TSCĐ: 400.000

Có TK Thu nhập khác: 60.000

4,

Nợ TK TSCĐ: 1.800.000

Có TK Xây dựng cơ bản: 1.800.000

5,

Nợ TK TSCĐ: 360.000

Có TK Thu nhập khác: 360.000

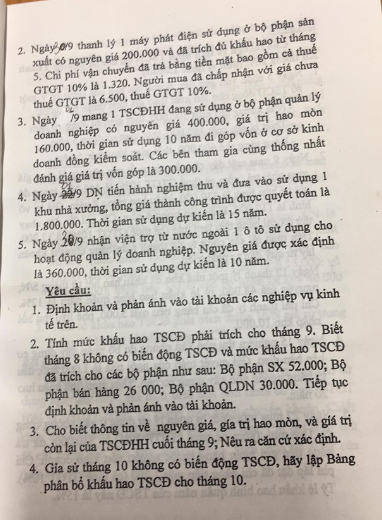

Yêu cầu 2:

Tại bộ phận SX:

- Mức khấu hao tăng trong tháng 9: 1.800.000:(15×12×30)×9= 3.000

- Mức khấu hao giảm trong tháng 9: 0

- Mức khấu hao tháng 9: 52.000+3.000-0= 55.000

Tại bộ phận bán hàng:

- Mức khấu hao tăng trong tháng 9: 420.000:(15×12)=2.333

- Mức khấu hao giảm trong tháng 9:0

- Mức khấu hao tháng 9: 26.000+2.333-0=28.333

Tại bộ phận QLDN:

- Mức khấu hao tăng trong tháng 9: 360.000:(10×12×30)×3=300

- Mức khấu hao giảm trong tháng 9: 400.000:(10×12×30)×16=1778

- Mức khấu hao tháng 9: 30.000+300-1778=28.522

Yêu cầu 1:

1,

Nợ TK TSCĐ HH: 660.000

Nợ TK TSCĐ VH: 600.000

Có TK Vốn góp liên doanh: 1.260.000

2,

a.

Nợ TK TSCĐ HH: 300.000

Nợ TK TSCĐ VH: 100.000

Nợ TK Thuế GTGT đầu vào: 40.000

Có TK TGNH: 440.000

b.

Nợ TK TSCĐ HH: 12.000

Nợ TK Thuế GTGT đầu vào: 1.200

Có TK tạm ứng: 13.200

c.

Nợ TK Quỹ đầu tư phát triển: 400.000

Có TK Vốn CSH: 400.000

3,

a.

Nợ TK Hao mòn TSCĐ HH: 48.000

Có TK TSCĐ: 48.000

b.

Nợ TK Chi phí khác: 5.000

Có TK Tiền mặt: 5.000

c.

Nợ TK Nguyên vật liệu: 10.000

Có TK Thu nhập khác: 10.000

4,

a.

Nợ TK TSCĐ HH: 1.000.800

Có TK Xây dựng cơ bản: 1.000.800

b.

Nợ TK nguồn vốn đầu tư XDCB: 1.000.800

Có TK Vốn CSH: 1.000.800

5,

a.

Nợ TK TSCĐ HH: 300.000

Nợ TK Thuế GTGT đầu vào: 30.000

Có TK TGNH: 330.000

b.

Nợ TK Nguồn vốn kinh doanh: 300.000

Có TK Vốn CSH: 300.000

c.

Nợ TK TSCĐ HH: 2.000

Nợ TK Thuế GTGT đầu vào: 200

Có TK Tiền mặt: 2.200

6,

a.

Nợ TK Hao mòn TSCĐ HH: 85.000

Nợ TK Chi phí khác: 200.000

Có TK TSCĐ HH: 285.000

b.

Nợ TK Phải thu khách hàng: 220.000

Có TK Thuế GTGT đầu ra: 20.000

Có TK Thu nhập khác: 200.000

7,

Nợ TK Chi phí khác: 10.000

Nợ TK Vốn CSH: 20.000

Nợ TK Hao mòn TSCĐ HH: 20.000

Có TK TSCĐ HH: 50.000

Yêu cầu 2:

Tại bộ phận sản xuất:

- TSCĐ HH

- Mức khấu hao tăng trong tháng 9: 300.000:(10×12×30)×26 + 360.000:(5×12×30)×26 + 312.000:(8×12×30)×22 + 100.000:(4×12×30)×22 = 8.897

- Mức khấu hao giảm trong tháng 9: 0

- Mức khấu hao tháng 9: 75.000+8.897-0=83.897

- TSCĐ VH

- Mức khấu hao tăng trong tháng 9: 600.000:(5×12×30)×26=8.667

- Mức khấu hao giảm trong tháng 9: 0

- Mức khấu hao tháng 9: 15.000+8.667=23.667

Tại bộ phận bán hàng:

- TSCĐ HH

- Mức khấu hao tăng trong tháng 9:0

- Mức khấu hao giảm trong tháng 9: 285.000×0,12:(12×30)×2=190

- Mức khấu hao tháng 9: 15.000+0-190=14.810

- TSCĐ VH

- Mức khấu hao tăng trong tháng 9: 0

- Mức khấu hao giảm trong tháng 9: 0

- Mức khấu hao tháng 9: 5.000

Tại bộ phận QLDN:

- TSCĐ HH

- Mức khấu hao tăng trong tháng 9: 1.00.800:(20×12×30)×16 + 302.000×15%:(12×30)×4 = 2.727

- Mức khấu hao giảm trong tháng 9: 0

- Mức khấu hao tháng 9: 40.000+2.727-0 = 42.727

Định khoản:

a.

Nợ TK TSCĐ: 500.000.000

Nợ TK Thuế GTGT đầu vào: 50.000.000

Có TK TGNH: 550.000.000

b.

Nợ TK Tiền mặt: 11.000.000

Có TK Doanh thu tài chính: 11.000.000

c.

Nợ TK TSCĐ: 5.000.000

Có TK Tạm ứng: 5.000.000

Nguyên giá: 500+5 = 505 triệu

Mức khấu hao tháng 10/N, 11/N, 12/N = 505:(6×12)= 7,014 triệu

Mức khấu hao năm N = 505:(6×12)×3 = 21,042 triệu

Mức khấu hao năm N+1 = 505:6 = 84,2 triệu

Tham khảo thêm bộ tài liệu ôn thi mới nhất 2020 cùng Ôn thi sinh viên tại đây

.png)

Liên hệ tương tác trực tiếp qua zalo: 0359.286.819 (chị Linh - giải quyết khó khăn môn Nguyên lý kế toán, Kế toán tài chính TẤT CẢ CÁC TRƯỜNG ĐẠI HỌC)

💥Giải đáp FREE các câu hỏi về NGUYÊN LÝ KẾ TOÁN

💥Nhận gia sư 1-1 cấp tốc cho người mất gốc (online/offline)

💥Nhận booking giải bài tập về nhà, đề cương ôn tập , làm mẫu các đề thi (có đáp án và giải thích chi tiết)

Đọc chi tiết dịch vụ tại đây

📍 KHÔNG NHẬN THI HỘ - HỌC LÀ HIỂU BẢN CHẤT